2019年由于存储芯片严重供过于求、中美贸易战手机、服务器、PC等主要应用装置需求停滞影响,全球半导体行业进入下行周期。根据WSTS数据,2019年全球半导体行业实现销售额4123亿美元,同比下跌12%。2019Q3,半导体市场在5G手机渗透等因素的驱动下开始恢复,月销售额同比下滑速度逐步收敛直至反转,并开启新一轮周期至今。

2019Q3以来,5G渗透、疫情“宅经济”、新能源等趋势驱动半导体进入新一轮增长。2019Q3-2020Q1,5G智能手机的渗透率和销量持续提升,是下游市场的核心推动力,全球半导体销售额增速逐步回升,行业景气度持续回暖;2020Q1-Q3,全球范围爆发新冠疫情,各类终端需求受到一定影响,全球半导体销售额增速平缓;2020Q3-2021Q3,由疫情催化的企业加速数字化及“上云”转型,个人远程办公的需求带动了服务器、PC等产品销量激增,同时,全球一致认可的碳中和政策推动了绿色能源发展,新能源车市场快速爆发、全球光伏装机快速爬升,几大因素叠加推动全球半导体销售额增速持续攀升,行业景气度持续上行,最后形成了全球范围内的缺芯潮。

2021Q3-2022Q1,半导体下游需求出现结构性分化。消费电子市场需求增长开始放缓,智能手机、PC、平板电脑等市场缺乏技术创新激发换机需求,销量增速逐步放缓。与消费电子截然不同,下游新能源市场的需求依然旺盛,光伏装机量、新能源车销量仍然高速增长,整体而言,全球半导体销售额增速在高位企稳。

2022Q1至今,全球半导体销售额增速回落,行业步入下行周期。半导体下游需求进一步分化,消费电子产品疲软,智能手机、PC、智能家居等消费电子市场的销量及增速持续下滑。整体而言,全球半导体销售额增速开始逐步回落,并于下半年转负,行业步入景气下行周期。

从供给侧看,2019Q1-2020Q2,受5G等下游应用推动,晶圆厂产能利用率持续提升后并维持在高位,半导体设备需求逐步复苏,半导体制造设备出货额增速逐步回升,行业景气度回暖;2020Q2-Q4,疫情扰动晶圆厂开工,晶圆厂产能利用率下滑,于此同时,设备出货节奏受到干扰,2020Q3半导体设备销售开始出现下滑;2020Q4-2021Q4,由于疫情缓解,下游需求恢复,半导体市场开始供不应求,行业缺芯潮出现,晶圆代工厂产能利用率提升,晶圆代工价格攀升,晶圆厂积极扩产,因此带动半导体设备需求持续上行,半导体设备销售额增速持续攀升,行业景气度上行;2021Q4至今,下游需求分化、晶圆厂产能利用率下滑,半导体设备销售额增速高位运行小段时间后开始逐步回落,行业步入景气下行周期。

周期探底继续调整,关注库存和需求边际变化,静待行业景气拐点。当前时点,我们正处在本轮半导体周期的下行区间。中芯国际三季度业绩会指引,公司2022Q4产能利用率将会进一步下滑。众多IC设计厂商2022Q3业绩会也提到当前的库存仍然处在较高水位,未来一到两个季度库存将进入下行通道,2023Q2有望到进入底部,之后半导体行业需求有望随着新能源高增长及消费电子需求回暖逐步回升。

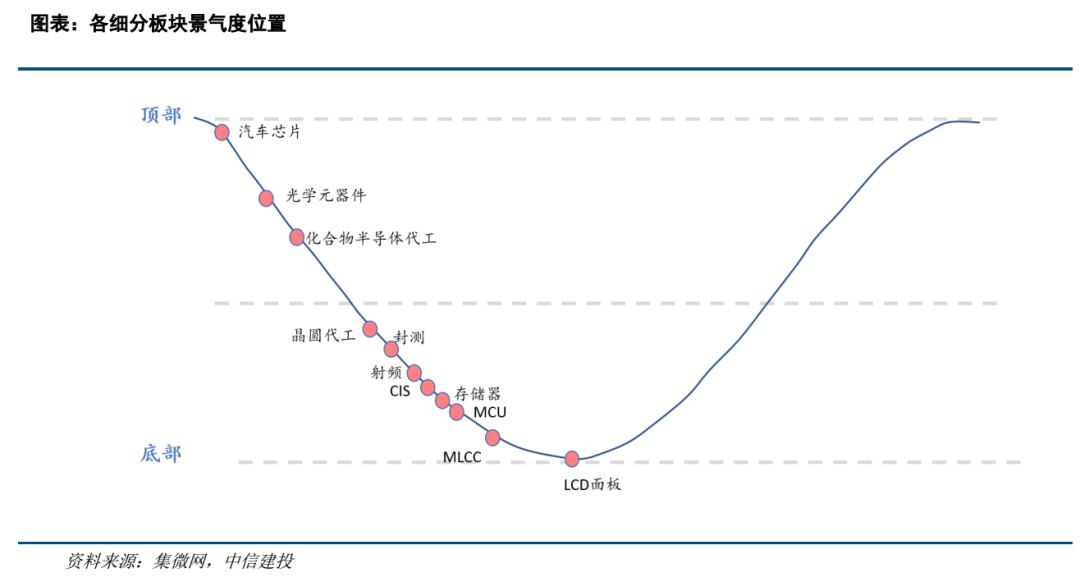

产业链各环节探底节奏:由于供需结构和库存去化节奏不同,产业链各环节底部拐点位置有异。我们认为从目前来看,库存及价格触底顺序可能依次为:LCD面板、被动元器件——射频器件、CIS、封测、存储、MCU——晶圆代工、光学元器件。